Ci stiamo occupando, proprio in questi giorni, dell’investimento in liquidità, investimento a costo zero, poiché solidissimo e sicuro, che può anche divenire assai remunerativo nel caso in cui sia gestito nel migliore dei modi (per esempio grazie ai consigli di un consulente quanto mai esperto in un settore che, purtroppo, risente in maniera decisa della volatilità dei mercati).

Dopo aver visto, dunque, quali potrebbero i migliori motivi per investire in liquidità nel 2011, tra i quali dobbiamo segnalare la possibilità di avere una considerevole quantità di denaro a vista e immediatamente disponibile, ci stiamo chiedendo quanto un investimento di codesto tipo possa risultare remunerativo nel 2011.

Abbiamo, dunque, inizialmente analizzato quanto investire in liquidità nel 2011 è abbiamo capito che la risposta a una tale domanda è soltanto una: dipende dai mercati e della tendenza deflazionistica o, al contrario, inflazionistica, che possono variare nel giro di pochi mesi.

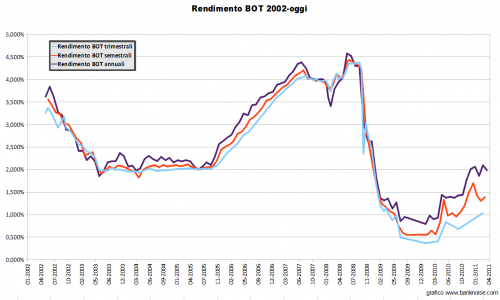

Resta da chiederci, dunque, come andranno i mercati nel 2011, specificatamente in relazione all’andamento dei tassi di breve termine.